ข้อสังเกตของอัตราส่วนทางการเงิน CPALL

บริษัท ซีพี ออลล์ จำกัด (มหาชน) รายได้หลักของบริษัท มาจากธุรกิจร้านสะดวกซื้อ (ร้าน 7-11) และธุรกิจค้าส่งค้าปลีกสินค้าอุปโภคบริโภค (MAKRO, Lotus)

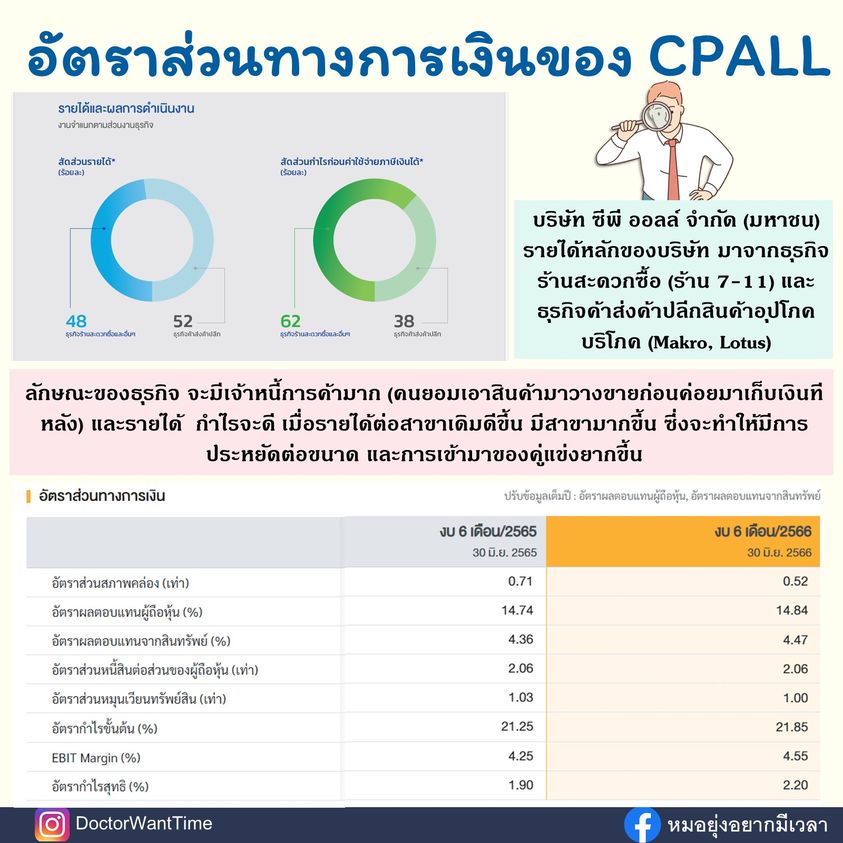

ข้อมูลจาก one report ของ CPALL เมื่อ 27 มี.ค. 66 รายได้ 48% จากร้านสะดวกซื้อ และ 52% มาจากค้าปลีกค้าส่ง ส่วนกำไรก่อนค่าใช้จ่ายทางภาษี 62% จากร้านสะดวกซื้อ 38% จากค้าส่งค้าปลีก

ลักษณะของธุรกิจ จะมีเจ้าหนี้การค้ามาก (คนยอมเอาสินค้ามาวางขายก่อนค่อยมาเก็บเงินทีหลัง) และรายได้ กำไรจะดี เมื่อรายได้ต่อสาขาเดิมดีขึ้น ละมีสาขามากขึ้น ซึ่งจะทำให้มีการประหยัดต่อขนาด และการเข้ามาของคู่แข่งยากขึ้น

กลุ่มแรก เกี่ยวกับเรื่องของหนิ้สิน

1. อัตราส่วนแรกที่หลายคนรู้จัก คือ D/E ratio หรือ หนี้สินรวม/ ส่วนผู้ถือหุ้น ของ CPALL D/E ratio 2.06 เท่า เนื่องจากหนี้มากจากการซื้อ makro และ lotus มา และบางส่วนจากมีเจ้าหนี้การค้ามาก งบ 6 เดือน ปี 66 หนี้สินรวม 600,174.11 ลบ. ส่วนเจ้าหนี้การค้ามี 125,242.41 ลบ.

2. อัตราส่วนสภาพคล่อง (current ratio) คิดจาก สินทรัพย์หมุนเวียน/ หนี้สินหมุนเวียน เพื่อดูสภาพคล่องของกิจการว่าสามารถจ่ายชำระหนี้ระยะสั้นเมื่อถึงกำหนดต้องจ่ายได้ไหม

สินทรัพย์หมุนเวียน คือ สินทรัพย์ที่สามารถเปลี่ยนเป็นเงินสดได้เร็ว (ใน 1 ปี) เช่น เงินสด เงินฝาก ลูกหนี้การค้า สินค้าคงเหลือ

ส่วนหนี้สินหมุนเวียนนั้น คือหนี้ที่ครบกำหนดต้องจ่าย ใน 1 ปี เช่น เงินเบิกเกินบัญชี เจ้าหนี้การค้า หนี้สินระยะยาวที่ครบกำหนดจ่ายใน 1 ปี

CPALL มีอัตราส่วนสภาพคล่องประมาณ 0.5- 0.7 เท่า ซึ่งข้อสังเกตที่ทำให้ CPALL มี อัตราส่วนนี้น้อย เป็นจาก ลูกหนี้การค้า ที่อยู่ใน สินทรัพย์หมุนเวียน น้อย เพราะบริษัทเก็บเงินจากลูกค้าได้เร็ว และมีเจ้านี้การค้าที่อยู่ในฝั่งของหนี้สินหมุนเวียนมาก

CPALL มียอดขาย 441,497.68 ลบ. มีลูกหนี้การค้า 18,539.69 ลบ. (งบ 6 เดือน 66)

และมีเจ้าหนี้การค้าที่อยู่ในหนี้สินหมุนเวียนมาก หนี้สินหมุนเวียน 218,144.90 ลบ. เป็นเจ้าหนี้การค้า 125,242.41 ลบ. (งบ 6 เดือน 66)

กลุ่มที่ 2 เป็นอัตราส่วนที่บอกว่า บริษัทสามารถนำสินทรัพย์ที่มีบริษัท หรือสามารถนำส่วนของทุนไปทำให้เกิดกำไรหรือรายได้ได้ดีแค่ไหน

1. ROE (return on equity) กำไร/ ส่วนผู้ถือหุ้น ซึ่งจะทำให้เราทราบว่า กิจการนั้นนำส่วนของผู้ถือหุ้น ไปทำให้เกิดกำไรได้ดีแค่ไหน ROE ของ CPALL อยู่ที่ 14.84%

2. ROA (return on asset) คิดจาก กำไร/ สินทรัพย์ จึงบอกว่า บริษัทสามารถนำสินทรัพย์ที่กิจการมี ไปก่อให้เกิด “กำไร” ได้ดีแค่ไหน ROA ของ CPALL อยู่ที่ 4.47%

ROA ต่างจาก ROE พอสมควร จากเรื่องของการมีหนี้สินที่มาก เพราะตัวหารของ ROA ใช้สินทรัพย์รวม ซึ่งมีหนี้สินและส่วนผู้ถือหุ้

3. อัตราส่วนผลตอบแทนจากทรัพย์สิน (total asset turnover) ซึ่งคิดจาก รายได้/ สินทรัพย์รวม จึงเป็นค่าที่ใช้วัดความสามารถของบริษัทในการสร้างรายได้จากสินทรัพย์ทั้งหมดที่บริษัทลงทุนไป ของ CPALL อยู่ที่ 1 เท่า

อีก 3 อัตราส่วนที่เกี่ยวข้องกับ margin หรืออัตรากำไร ที่คิดจากกำไรในแต่ละระดับ มี อัตรากำไรขั้นต้น (Gross Profit Margin) อัตรากำไรจากการดำเนินงาน (EBIT Margin) และอัตรากำไรสุทธิ (Net Profit Margin)

1. อัตรากำไรขั้นต้น (Gross Profit Margin) จะคิดจาก กำไรขั้นต้น/ รายได้ ของ CPALL อยู่ที่ 21.85%

2. อัตรากำไรจากการดำเนินงาน (EBIT Margin) จะคิดจาก กำไรก่อนต้นทุนทางการเงินและภาษี/ รายได้ ของ CPALL อยู่ที่ 4.55%

3. อัตรากำไรสุทธิ (Net Profit Margin) คิดจาก กำไรสุทธิ/ รายได้ ของ CPALL อยู่ที่ 2.20%

อัตรากำไรนี้ จึงเป็นการบอกถึงการควบคุมค่าใช้จ่ายได้ในแต่ละขั้นตอน

CPALL รักษาอัตรากำไรขั้นต้นได้ดี แดสงว่าสามารถส่งผ่านต้นทุนของสินค้าได้ แต่ EBIT margin อยู่ที่ 4.55% เนื่องจากมีค่าใช้จ่ายในการขายและบริหารพอสมควร ในส่วนนี้จะเป็นค่าใช้จ่ายพนักงาน ค่าเช่า ค่าเสื่อมราคาและตัดจำหน่าย ค่าโฆษณา ค่าค่าสาธารณูปโภค

และเมื่อลงมาถึงอัตรากำไรสุทธิ อยู่ที่ 2% เนื่องจากกำไรสุทธินั้นจะมีการหักต้นทุนทางการเงิน ก็คือ ดอกเบี้ยจากการกู้ยืม และหักภาษี

ดังนั้นการดูอัตราส่วนทางการเงิน ควรพิจารณาลักษณะธุรกิจ และการดูอัตราส่วนทางการเงินควรดูหลายอย่างประกอบในการแปลความ

…………………………………………………………..

มาเรียนรู้การเลือกหุ้นด้วยตัวเอง

เข้าใจง่าย ใช้ได้จริง

ได้เรียนรู้ตั้งแต่การเลือกหุ้น

การอ่านงบการเงิน รวมไปถึงการประเมินมูลค่าหุ้น

เรียนจบสามารถนำไปปรับใช้ เพื่อเลือกหุ้นลงทุนได้ด้วยตนเอง

https://www.skilllane.com/courses/i-investor