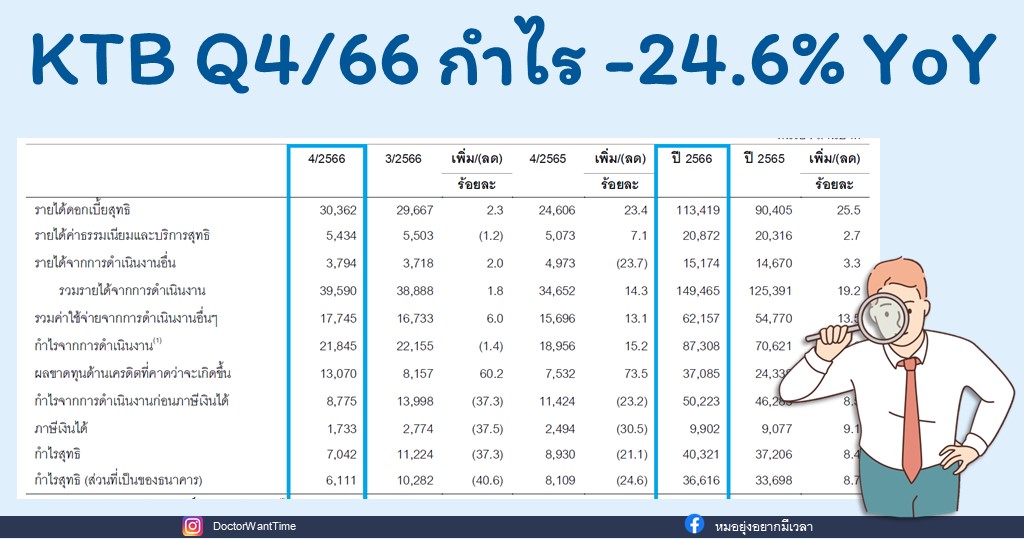

KTB กำไรเติบโตมาตลอดในปี 66 พอประกาศงบ Q4/66 กำไรลดลง -24%YoY เกิดอะไรขึ้น มาลองดูกัน

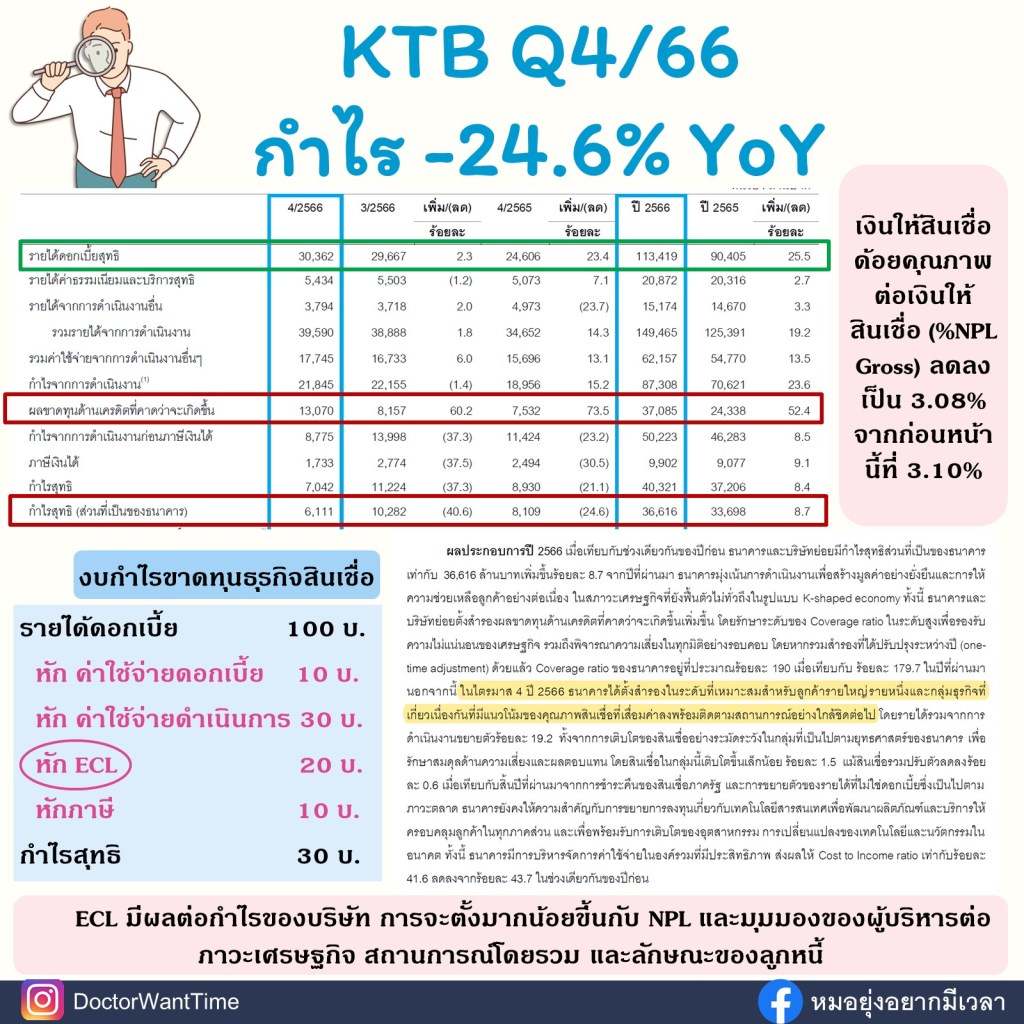

รายได้ดอกเบี้ยสุทธิเพิ่มขึ้น 23.4%YoY เงินให้สินเชื่อแก่ลูกหนี้โดยรวมลดลง 0.6% โดยลดลงจากสินเชื่อภาครัฐ และวิสาหกิจ

NIM ดีขึ้น 3.14% ผลจากอัตราดอกเบี้ยนโยบายขาขึ้น อ่านเรื่อง NIM ได้เพิ่มเติมจากโพสนี้นะคะ https://doctorwanttime.com/2024/01/24/spread-และ-nim-ของธนาคารคืออะไร/

กำไรก่อนหัก ECL เพิ่มขึ้น 15.2% แต่กำไรสุทธิ -24.6% YoY

มี ECL เพิ่ม 73.5% YoY เพื่อรองรับความผันผวนของเศรษฐกิจ ที่มีการฟื้นตัวเป็น K-shape และมีลูกค้ารายใหญ่รายหนึ่งคุณภาพหนี้มีสัญญาณเสื่อมถอย

การจัดชั้นหนี้ตาม TFRS9 จะแบ่งเป็น 3 ระดับ

ระดับแรก เงินให้สินเชื่อที่ไม่มีการเพิ่มขึ้นอย่างมีนัยสำคัญของความเสี่ยงด้านเครดิต(performing) คือ ลูกหนี้ที่ไม่ได้ผิดชำระหนี้

จะใช้หลายๆ ปัจจัยมาประเมิน เช่น มูลค่าหนี้ กระแสเงินสดที่ธนาคารคาดว่าจะได้รับจริง อัตราดอกเบี้ยที่แท้จริง ออกมาเป็นโมเดล และประเมินมาเป็นผลขาดทุนทางเด้านเครดิตที่คาดว่าจะเกิดขึ้นในอีก 12 เดือนข้างหน้า (1-year expected credit loss)

ระดับ 2 เงินให้สินเชื่อที่มีการเพิ่มขึ้นอย่างมีนัยสำคัญของความเสี่ยงด้านเครดิต (under-performing) คือ ลูกหนี้ค้างชำระดอกเบี้ยหรือเงินต้นเกินกว่า 30 วัน

และระดับ 3 เงินให้สินเชื่อที่มีการด้อยค่าด้านเครดิต (non-performing; NPL) สินเชื่อที่ผิดชำระหนี้หนี้เกิน 3 เดือนติดต่อกัน ลูกหนี้ถึงแก่ความตาย/ สาญสูญ เลิกกิจการ

ระดับที่ 2 และ ระดับที่ 3 ตั้งสำรองลักษณะเดียวกัน เรียกว่า Lifetime expected credit loss

จากระดับของลูกหนี้ก็จะคิดคำนวณออกมา เป็น ผลขาดทุนทางด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected credit loss; ECL)

บริษัทจะมีการประเมินสถานการณ์โดยรวม และการประเมินลูกหนี้ว่าควรจะมี ผลขาดทุนทางด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected credit loss; ECL) มากน้อยอย่างไหร่

ธนาคารกรุงไทย หรือ KTB ได้ประเมินสถานการณ์ที่มี ECL เพิ่มขึ้น 73% YoY เทียบกับไตรมาสเดียวกันของปีก่อน และเพิ่มขึ้น 60% จากไตรมาสก่อนหน้า เพื่อรองรับความผันผวนของเศรษฐกิจ และมีลูกค้ารายใหญ่รายหนึ่งคุณภาพหนี้มีสัญญาณเสื่อมถอย ตรงนี้หาอ่านได้จากคำอธิบายและวิเคราะห์ของฝ่ายจัดการ ในหัวข้อ ข่าว ที่ออกมาพร้อมกับงบการเงินในแแต่ะลงวดนะ

ในคำอธิบายและวิเคราะห์งบของผ่ายจัดการไม่ได้เขียนไว้นะ ว่าลูกค้ารายใหญ่รายหนึ่งเป็นใคร

เงินให้สินเชื่อด้อยคุณภาพต่อเงินให้สินเชื่อ (%NPL Gross) ของ KTB ลดลง เป็น 3.08% จากก่อนหน้านี้ที่ 3.10% โดยอัตราส่วนค่าเผื่อผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นต่อเงินให้สินเชื่อด้อยคุณภาพ (Coverage ratio) อยู่ที่ระดับ 181%

เมื่อมีบรรทัด ผลขาดทุนทางด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected credit loss; ECL) เพิ่มขึ้น ก็จะมาเป็นตัวหักออกจากรายได้ ทำให้กำไรสุทธิที่ออกมาลดลง

มีการอ่านงบการเงิน และข้อมูลหุ้นจริง ที่เรียบเรียง รวมรวบ เพิ่มเติมรายละเอียดกว่าสิบบริษัท ใน eBook “ส่องหุ้นด้วยงบการเงิน” เพื่อให้ผู้อ่านเข้าใจง่าย นำไปปรับใช้ได้จริง!! ซื้อได้ทั้งจาก MEB และ OOKBEE สามารถลดหย่อน Easy e-receipt ได้ ถ้าซื้อช่วง 1 ม.ค. – ก.พ. 67 นะคะ

หรือ OOKBEE

http://www.ookbee.com/Shop/Book/6d8e08bd-9913-4250-98be-4c9b7de73a44